Kleinbetragsrechnung Österreich

- Michael Leister

- Aktualisiert:

- Unternehmensratgeber

- Kleinbetragsrechnung

Rechnungen bis zu einem Betrag von 400 Euro (inkl. USt) gelten in Österreich als sogenannte Kleinbetragsrechnungen. Die Kleinbetragsrechnung erfordert im Vergleich zu einer normalen Rechnung deutlich weniger Pflichtangaben.

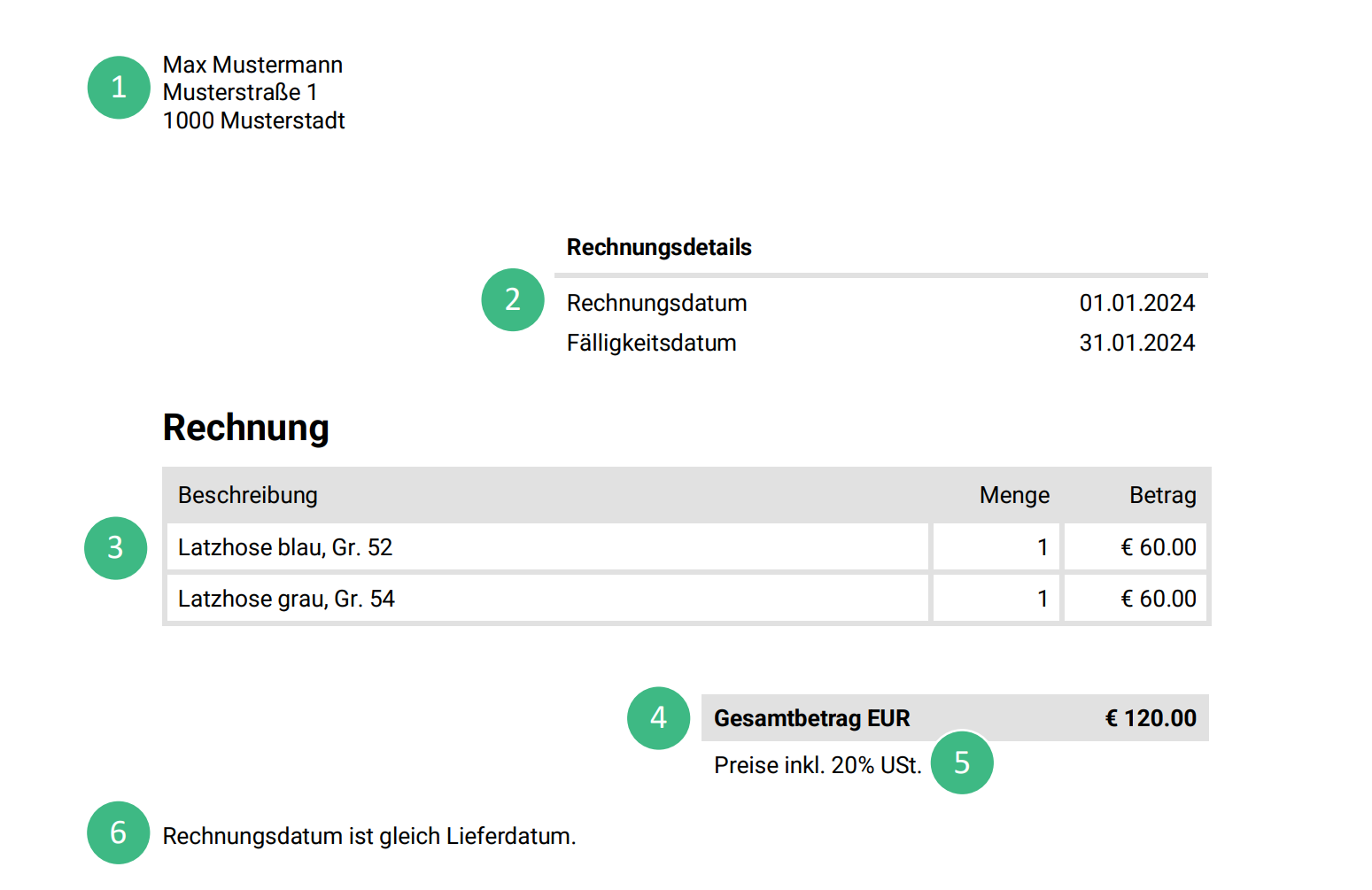

Bestandteile einer Kleinbetragsrechnung in Österreich (Rechnung bis 400 Euro)

- Unternehmensdetails: Name und Anschrift Ihres Unternehmens

- Ausstellungsdatum der Rechnung

- Leistungen: Dienstleistungen oder Produkte mit Bezeichnung und Menge

- Gesamtbetrag: Nettobetrag inklusive Umsatzsteuer in einer Summe

- Angabe des Steuersatzes: Falls Sie Kleinunternehmer sind, können Sie stattdessen auch den Hinweis zur Steuerbefreiung nutzen: “Umsatzsteuerbefreit – Kleinunternehmer gem. § 6 Abs. 1 Z 27 UStG”

- Lieferdatum/Leistungszeitraum: Alternativ können Sie auch den Hinweis “Rechnungsdatum ist gleich Liefer- bzw. Leistungsdatum” verwenden

Seit dem 1. Jänner 2025 dürfen Kleinunternehmer Rechnungen als Kleinbetragsrechnungen ausstellen, solange ihr Umsatz 55.000,00 € nicht überschreitet – unabhängig vom Rechnungsbetrag.

In dieser Rechnung ist ein Gesamtbetrag von 120 Euro angegeben, bei dem ein Steuersatz von 20 Prozent (= 20 Euro) eingerechnet ist. Wenn alle Bedingungen erfüllt sind, kann das einkaufende Unternehmen diese 20 Euro als Vorsteuerabzug beanspruchen.

Nicht zwingend erforderlich bei Kleinbetragsrechnungen sind: Name und Adresse des Leistungsempfängers, eine fortlaufende Rechnungsnummer, die UID-Nummer des Kunden sowie ein getrennter Ausweis des Steuerbetrages. Es genügt die Angabe eines Bruttobetrages. Quellen: WKO, Unternehmensservice Portal

Vorlage für Einzelunternehmer aus Österreich als Word Datei.

Vorlage für Kleinunternehmer aus Österreich als Word Datei.

Ausnahmen: Wann kann keine Kleinbetragsrechnung erstellt werden?

In folgenden Situationen ist die Erstellung einer Kleinbetragsrechnung nicht möglich:

- Über 400 Euro: Bei Rechnungen über 400,00 € inkl. USt. – außer der Unternehmer fällt unter die Kleinunternehmerregelung.

- Versandhandel: Wenn Waren verschickt werden, gilt die Kleinbetragsrechnung nicht.

- Rechnungen außerhalb Österreichs: Die Kleinbetragsrechnung ist nur innerhalb Österreichs gültig.

- Innergemeinschaftliche Lieferung: Für steuerfreie innergemeinschaftliche Lieferungen ist die Kleinbetragsrechnung nicht gestattet.

- Rechnungen mit Reverse Charge: Wenn die Umsatzsteuerschuld auf den Leistungsempfänger übergeht, ist keine Kleinbetragsrechnung möglich.

- Auf ausdrücklichen Kundenwunsch: Auf Wunsch kann der Kunde eine normale Rechnung anstelle der Kleinbetragsrechnung verlangen (Quelle: finanz.at).

Die Ausstellung einer Kleinbetragsrechnung ist nicht verpflichtend. Es kann stattdessen auch eine herkömmliche Rechnung erstellt werden.

Pflichtangaben bei Rechnungen über 400 Euro

Bei einem Rechnungsbetrag über 400,00 € müssen zusätzlich zu den oben genannten Elementen folgende weitere Pflichtangaben enthalten sein:

- Fortlaufende Rechnungsnummer: Eindeutige Kennzeichnung (Beispiel: RE-2025-003)

- Kundeninformationen: Name und Anschrift des Kunden

- Ihre UID Nummer oder Steuernummer: Wenn Sie als Kleinunternehmer keine UID Nummer haben, ist stattdessen die Angabe Ihrer Steuernummer auf der Rechnung erforderlich.

- Rechnungsbetrag ohne USt.: Der Rechnungsbetrag ohne Umsatzsteuer muss separat aufgeführt werden.

- Separater Ausweis des Steuerbetrags: Wenn keine Steuern anfallen, sollten Sie stattdessen den Grund angeben. Beispiele:

- Innergemeinschaftlichen Lieferung: “Steuerfreie innergemeinschaftliche Lieferung gemäß § 6 Abs. 1 UStG.”

- Reverse Charge: “Die Umsatzsteuerschuld geht auf den Leistungsempfänger über (Reverse Charge System gem. §19 UStG).”

- Kleinunternehmerregelung: “Umsatzsteuerbefreit – Kleinunternehmer gem. § 6 Abs. 1 Z 27 UStG.”

Weitere Pflichtangabe bei Rechnungen über 10.000 Euro

- UID Nummer des Kunden: Bei Rechnungsbeträgen über 10.000 Euro muss zusätzlich die UID Nummer des Kunden auf der Rechnung angegeben werden.

Wichtig zu beachten bei Rechnungen mit Reverse Charge System oder innergemeinschaftlichen Lieferungen

Unabhängig vom Rechnungsbetrag ist es erforderlich, dass bei Rechnungen mit Reverse-Charge-System oder bei innergemeinschaftlichen Lieferungen die UID-Nummer des Kunden angegeben wird. Wir möchten nochmals darauf hinweisen, dass bei diesen beiden Formen die Ausstellung einer Kleinbetragsrechnung nicht zulässig ist.

Um eine ordnungsgemäße Rechnung zu gewährleisten, fügen Sie außerdem den entsprechenden Satz zur Rechnung hinzu:

- Reverse Charge: “Die Umsatzsteuerschuld geht auf den Leistungsempfänger über (Reverse Charge System gem. §19 UStG).”

- Innergemeinschaftlichen Lieferung: “Steuerfreie innergemeinschaftliche Lieferung gemäß § 6 Abs. 1 UStG.”

Sie sind verpflichtet, die Richtigkeit und Zugehörigkeit der UID Nummer des Kunden zu überprüfen. Dies können Sie leicht und kostenfrei durch eine Abfrage unter folgendem Link erledigen: Kostenlose Überprüfung UID Nummer

Erforderliche Informationen für im Firmenbuch eingetragen Unternehmen

Wenn Ihr Unternehmen im Firmenbuch eingetragen ist, beispielsweise als eingetragenes Unternehmen (e.U.), Gesellschaft mit beschränkter Haftung (GmbH) und ähnliche Rechtsformen, sind zusätzliche Angaben zu machen:

- Firmenname und Rechtsform

- Firmensitz

- Zuständiges Firmenbuchgericht

- Firmenbuchnummer

Fazit

Rechnungen bis 400,00 € in Österreich gelten als sogenannte Kleinbetragsrechnungen und erfordern weniger Pflichtangaben. Beachten Sie Ausnahmen wie z.B. im Versandhandel oder bei Reverse-Charge-Rechnungen.

Häufig gestellte Fragen zur Kleinbetragsrechnung in Österreich

Wann ist eine Rechnung eine Kleinbetragsrechnung?

In Österreich gilt eine Rechnung als Kleinbetragsrechnung, wenn sie unter 400 Euro liegt. Diese Rechnungen erfordern weniger Angaben. Ausnahmen gibt es z.B. im Versandhandel oder bei Reverse-Charge-Verfahren.

Welche Bestandteile muss eine Kleinbetragsrechnung enthalten?

Eine Kleinbetragsrechnung muss folgende Angaben enthalten: Name und Anschrift Ihres Unternehmens, Ausstellungsdatum, Beschreibung der Leistung, Gesamtbetrag, Steuersatz und das Lieferdatum oder der Leistungszeitraum.

Was muss eine Rechnung über 400 Euro enthalten?

Bei Rechnungen über 400 Euro müssen zusätzlich zu den Angaben einer Kleinbetragsrechnung auch folgende Informationen enthalten sein: Fortlaufende Rechnungsnummer, Name und Anschrift des Kunden, Ihre UID-Nummer (oder Steuernummer für Kleinunternehmer), Rechnungsbetrag ohne USt und der separat ausgewiesene Steuerbetrag.