Kleinunternehmerregelung 2026 einfach erklärt: Österreich

- Michael Leister

- Aktualisiert:

- Unternehmensratgeber

- Buchhaltung & Steuern

Seit dem 1. Jänner 2025 gibt es in Österreich neue Regeln für Kleinunternehmer: Mit der neuen Kleinunternehmerregelung müssen Unternehmen mit einem Jahresumsatz von bis zu 55.000 € keine Umsatzsteuer auf ihre Rechnungen ausweisen. Das ist vor allem für Betriebe mit privaten Kunden vorteilhaft, denn: Das macht die Rechnung für ihre Kunden günstiger.

Ein weiterer Pluspunkt: Sie müssen keine Umsatzsteuervoranmeldung (UVA) und keine Umsatzsteuerjahreserklärung mehr abgeben. Allerdings gibt es auch einen Nachteil: Sie können keine Umsatzsteuer für Ihre Ausgaben beim Finanzamt zurückfordern ("unechte Steuerbefreiung").

In diesem Artikel erfahren Sie, wie die Kleinunternehmerregelung funktioniert und welche Vorteile die neue EU-weite Regelung für Ihr Unternehmen bringt.

Die Kleinunternehmerregelung wurde 2025 überarbeitet. Hier finden Sie die alten Informationen (bis 2024) zur Regelung.

Schnellüberblick

-

Keine Umsatzsteuer

Rechnungen enthalten keine Umsatzsteuer und sind dadurch für Privatpersonen günstiger.

-

Weniger Bürokratie

Ohne Umsatzsteuer entfallen Umsatzsteuervoranmeldungen (UVA) und Umsatzsteuerjahreserklärung.

-

Einfache Rechnungen

Als Kleinunternehmer können Sie alle Rechnungen als Kleinbetragsrechnung ausstellen – mit weniger Pflichtangaben.

-

Keine Vorsteuererstattung

Im Gegenzug können Sie bei Ihren Ausgaben keine Vorsteuer abziehen, wodurch Ihre Kosten höher ausfallen.

Änderung zu 2024

- Erhöhung der Umsatzgrenze und Änderung von netto auf brutto

- Überarbeitung der Toleranzregelung

- Einführung einer EU-weiten Kleinunternehmerregelung

Brutto-Grenze der Kleinunternehmerregelung

Die neue Grenze von 55.000 € ist eine Brutto-Grenze. Das bedeutet: Die fiktive Umsatzsteuer darf nicht mehr herausgerechnet werden, wie es bis Ende 2024 der Fall war. Entscheidend ist der Gesamtumsatz eines Jahres. Bei mehreren unternehmerischen Tätigkeiten werden alle Umsätze zusammengerechnet. Als Kleinunternehmer, der keine Umsatzsteuer ausweist, gilt dabei Brutto gleich Netto.

Voraussetzungen für die Kleinunternehmerregelung in Österreich

Damit Sie die Kleinunternehmerregelung nutzen können, darf Ihr laufender Jahresumsatz die Brutto-Grenze von 55.000 € nicht überschreiten.

- Erstmalige Nutzung: Wenn Sie die Kleinunternehmerregelung noch nie genutzt haben, können Sie diese sofort anwenden (Anmeldung erforderlich).

- Laufendes Jahr: Die Brutto-Grenze darf im laufenden Jahr nicht überschritten werden.

- 1-Jahr-Sperre nach Überschreitung: Haben Sie als Kleinunternehmer im Vorjahr die Grenze überschritten, gilt eine Sperre von einem Jahr.

Es gibt jedoch eine Toleranzregelung: Eine Überschreitung um bis zu 10 % (also 60.500 €) ist möglich. In diesem Fall können Sie die Regelung im laufenden Jahr weiterhin in Anspruch nehmen. Was Sie dabei genau beachten müssen, erfahren Sie im nächsten Kapitel.

Achten Sie auch auf die Sperrfristen der Kleinunternehmerregelung, falls Sie freiwillig darauf verzichten oder die Umsatzgrenze überschreiten.

Des Weiteren sollten Sie folgende Punkte beachten, wenn Sie von der Kleinunternehmerregelung Gebrauch machen:

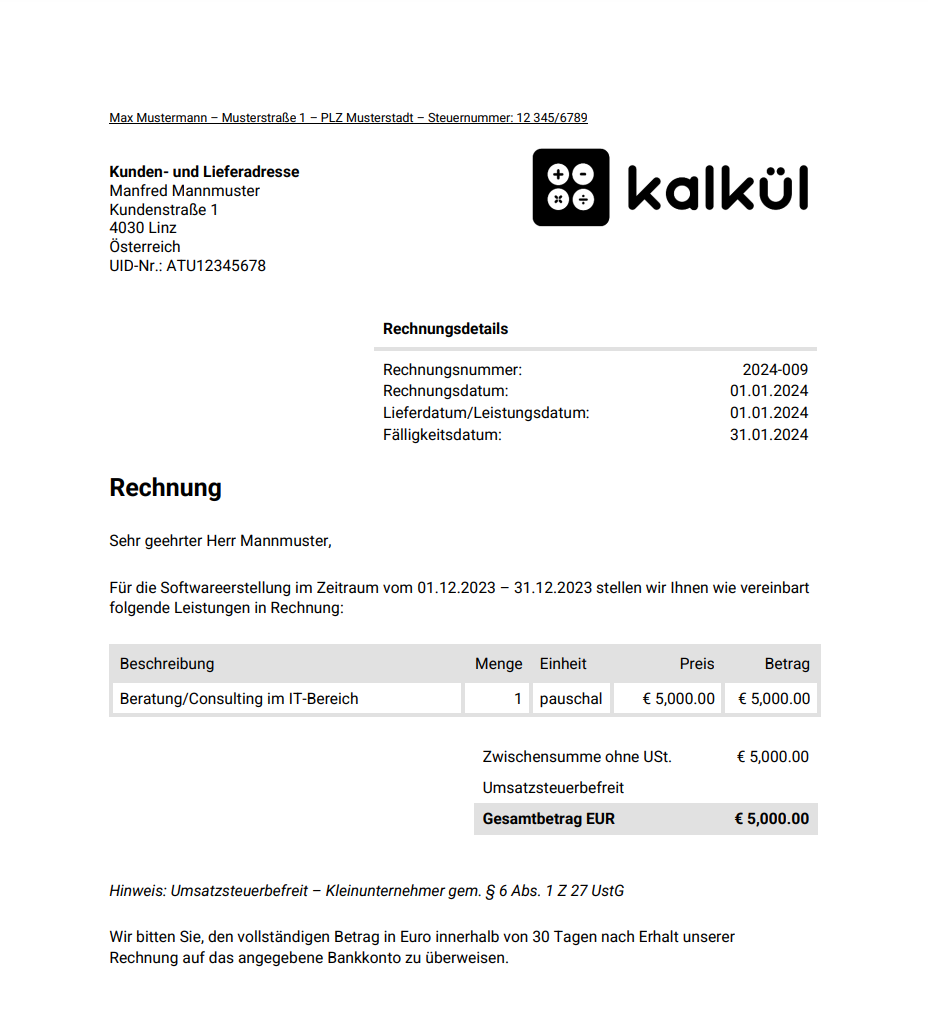

- Rechnungspflicht: Auch als Kleinunternehmer müssen Sie Rechnungen schreiben.

- UID-Nummer auf Rechnung: Wenn Sie über eine UID-Nummer verfügen, muss diese auf der Rechnung angegeben werden. Auch Kleinunternehmer können in bestimmten Fällen eine UID-Nummer erhalten – erkennbar am „EX“-Suffix am Ende. Geben Sie diese, sofern vorhanden, vollständig auf der Rechnung an.

- Hinweis auf Rechnung: Als Kleinunternehmer müssen Sie den Hinweis “Umsatzsteuerbefreit – Kleinunternehmer gem. § 6 Abs. 1 Z 27 UStG” auf Ihren Rechnungen vermerken. Damit wird klar, dass Sie die Kosten ohne Umsatzsteuer ausweisen.

- Keine Umsatzsteuer ausweisen: Auf Ihren Rechnungen dürfen Sie auf keinen Fall Umsatzsteuer ausweisen.

Wenn Sie Umsatzsteuer auf Ihrer Rechnung angeben, sind Sie verpflichtet, diese Steuer auch an das Finanzamt abzuführen. Unser Tipp: Vermeiden Sie das unbedingt! Falls Sie dies bereits getan haben und rückgängig machen möchten, müssen Sie Ihre Rechnungen korrigieren (Stornieren und neu ausstellen).

Toleranzregelung für die Kleinunternehmerregelung in Österreich

Wenn Sie die Grenze von 55.000 € überschreiten, gelten folgende Regeln:

- Überschreitung bis maximal 10 % (bis 60.500 €): Sie dürfen die Kleinunternehmerregelung bis zum Jahresende weiterhin in Anspruch nehmen. Ab dem darauffolgenden Jahr gelten Sie als umsatzsteuerpflichtig.

- Überschreitung der 10 %-Toleranzgrenze: Ab dem Zeitpunkt der Überschreitung müssen Sie auf den überschrittenen Betrag und alle weiteren Umsätze sofort Umsatzsteuer berechnen. Sie unterliegen dann den regulären Umsatzsteuerregelungen und müssen für das laufende Jahr eine Jahresumsatzsteuererklärung abgeben. Bereits ausgestellte Rechnungen müssen nicht korrigiert werden und bleiben gültig.

In beiden Fällen ist die Kleinunternehmerregelung im darauffolgenden Jahr nicht anwendbar. Im übernächsten Jahr kann sie wieder genutzt werden, sofern die Voraussetzungen erfüllt sind.

Beispiel: Umsatz unter der 10 %-Grenze

Der Umsatz des Unternehmers liegt im Jahr 2026 zwischen 55.000,01 € und 60.500,00 €. Der Unternehmer überschreitet somit die Grenze, bleibt aber innerhalb der 10 %-Toleranzregelung.

- Der Unternehmer bleibt im Jahr 2026 von der Umsatzsteuer befreit.

- Ab 2027 ist der Unternehmer umsatzsteuerpflichtig. Die Kleinunternehmerregelung kann in diesem Jahr nicht mehr genutzt werden.

Praxisbeispiel:

Am 1. November 2026 beträgt der Umsatz eines Unternehmers 50.000 €. Am 5. November erzielt er einen weiteren Umsatz von 10.000 €. Der Gesamtumsatz liegt mit 60.000 € noch unter der Toleranzgrenze von 60.500 €.

Die Rechnung für diesen Umsatz kann noch ohne Umsatzsteuer ausgestellt werden. Überschreitet der Gesamtumsatz jedoch 60.500 €, sind alle Rechnungen ab dem Zeitpunkt der Überschreitung umsatzsteuerpflichtig (siehe Beispiel 3).

Beispiel: Umsatz über der 10 %-Grenze

Der Unternehmer steht im Oktober 2026 bei einem Umsatz von 50.000 €. Im November erzielt er zusätzliche 15.000 € Umsatz. Der Gesamtumsatz beträgt 65.000 € und überschreitet damit die 10 %-Grenze.

- Der Umsatz von den ersten 50.000 € bleibt umsatzsteuerfrei.

- Der Umsatz von 15.000 € und alle weiteren Umsätze in 2026 sind umsatzsteuerpflichtig.

- Im Jahr 2027 ist der Unternehmer umsatzsteuerpflichtig. Die Kleinunternehmerregelung kann nicht mehr genutzt werden.

Wenn Sie die Grenze überschritten haben und unsicher sind, wenden Sie sich direkt an die Wirtschaftskammer Österreich. Dort erhalten Sie maßgeschneiderte Beratung und Unterstützung.

Wann lohnt sich die Kleinunternehmerregelung?

Die Kleinunternehmerregelung in Österreich ist besonders vorteilhaft, wenn Sie überwiegend Privatkunden bedienen. Der Grund: Sie können Ihre Produkte oder Dienstleistungen zu günstigeren Preisen anbieten. Wenn Sie die folgenden beiden Bedingungen erfüllen, sollten Sie die Kleinunternehmerregelung in Betracht ziehen:

- Sie haben überwiegend Privatkunden (B2C).

- Ihre Ausgaben und laufenden Kosten sind gering.

Wann sollte man auf die Kleinunternehmerregelung verzichten?

Sie haben die Wahl, sich entweder für die Kleinunternehmerregelung oder die Regelbesteuerung zu entscheiden. Wenn Sie hauptsächlich Geschäftskunden (B2B) haben, kann es sinnvoll sein, die Regelbesteuerung zu wählen. Der Vorteil: Sie können die Umsatzsteuer für Ihre Ausgaben vom Finanzamt zurückholen. Für Ihre Geschäftskunden bleibt alles unverändert, da auch sie die ausgewiesene Umsatzsteuer zurückerhalten – vorausgesetzt, diese nutzen nicht selbst die Kleinunternehmerregelung. Die Regelbesteuerung kann für Sie vorteilhaft sein, wenn einer der folgenden Punkte zutrifft:

- Ihre Leistungen und Produkte richten sich hauptsächlich an Firmenkunden (B2B).

- Ihre betrieblichen Ausgaben sind mittel bis hoch, z.B. Investitionen zur Unternehmensgründung oder laufende Kosten.

- Ihr Umsatz überschreitet die Grenze der Kleinunternehmerregelung.

Wie wechselt man von der Kleinunternehmerregelung zur Regelbesteuerung?

Unternehmer können freiwillig entscheiden, ob sie die Regelung für Kleinunternehmer nutzen möchten. Möchten sie darauf verzichten, so muss ein Verzicht beim Finanzamt eingereicht werden. Damit gelten die allgemeinen Regeln des Umsatzsteuergesetzes. Weitere Details dazu finden Sie auf der Infoseite der WKO: Umsatzsteuervoranmeldung (UVA) und Umsatzsteuerjahreserklärung.

Wenn Sie sich entscheiden zur Regelbesteuerung zu wechseln, sind Sie für die nächsten 5 Jahre daran gebunden. Das bedeutet, dass Sie erst nach Ablauf dieser Zeit wieder zur Kleinunternehmerregelung zurückkehren können.

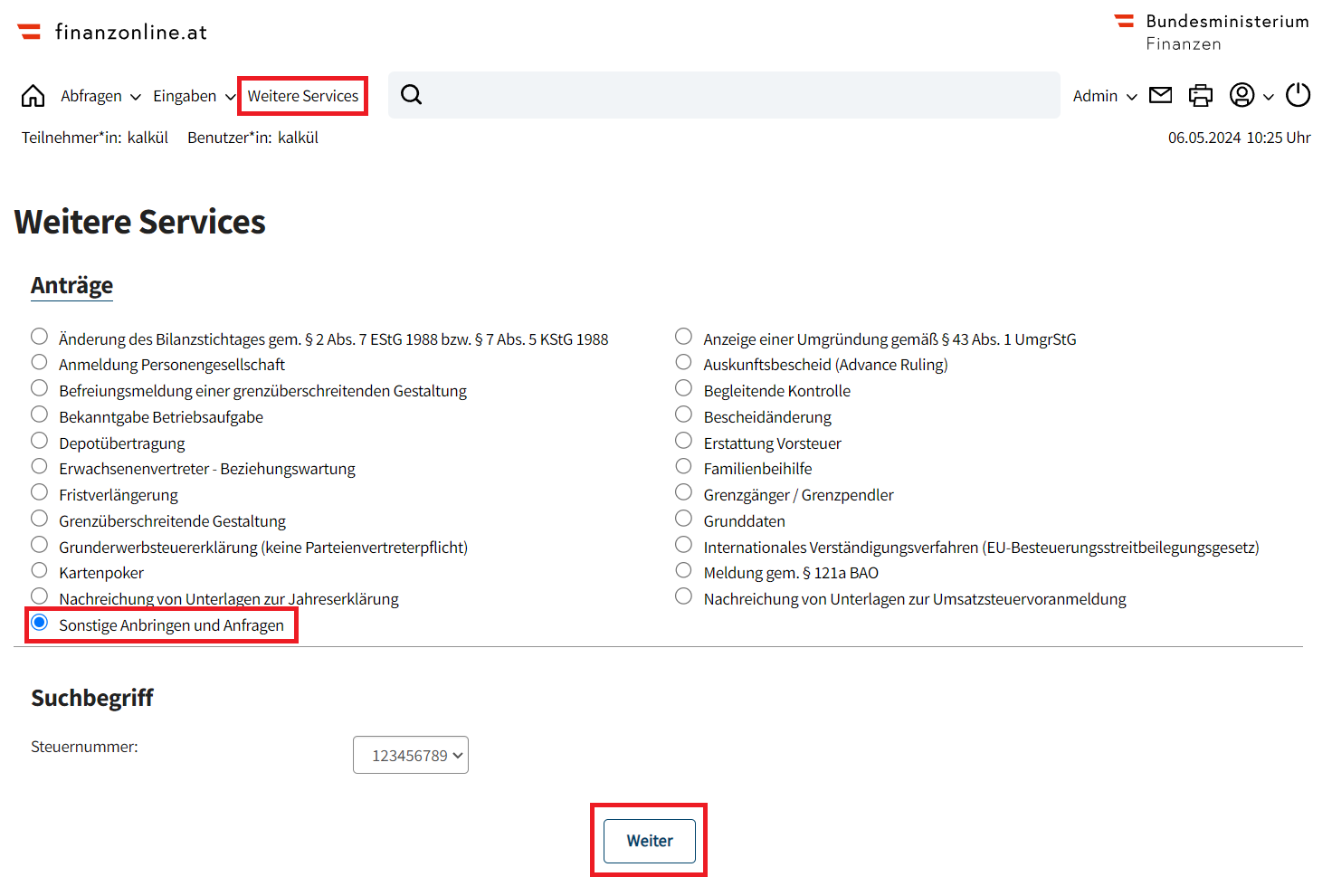

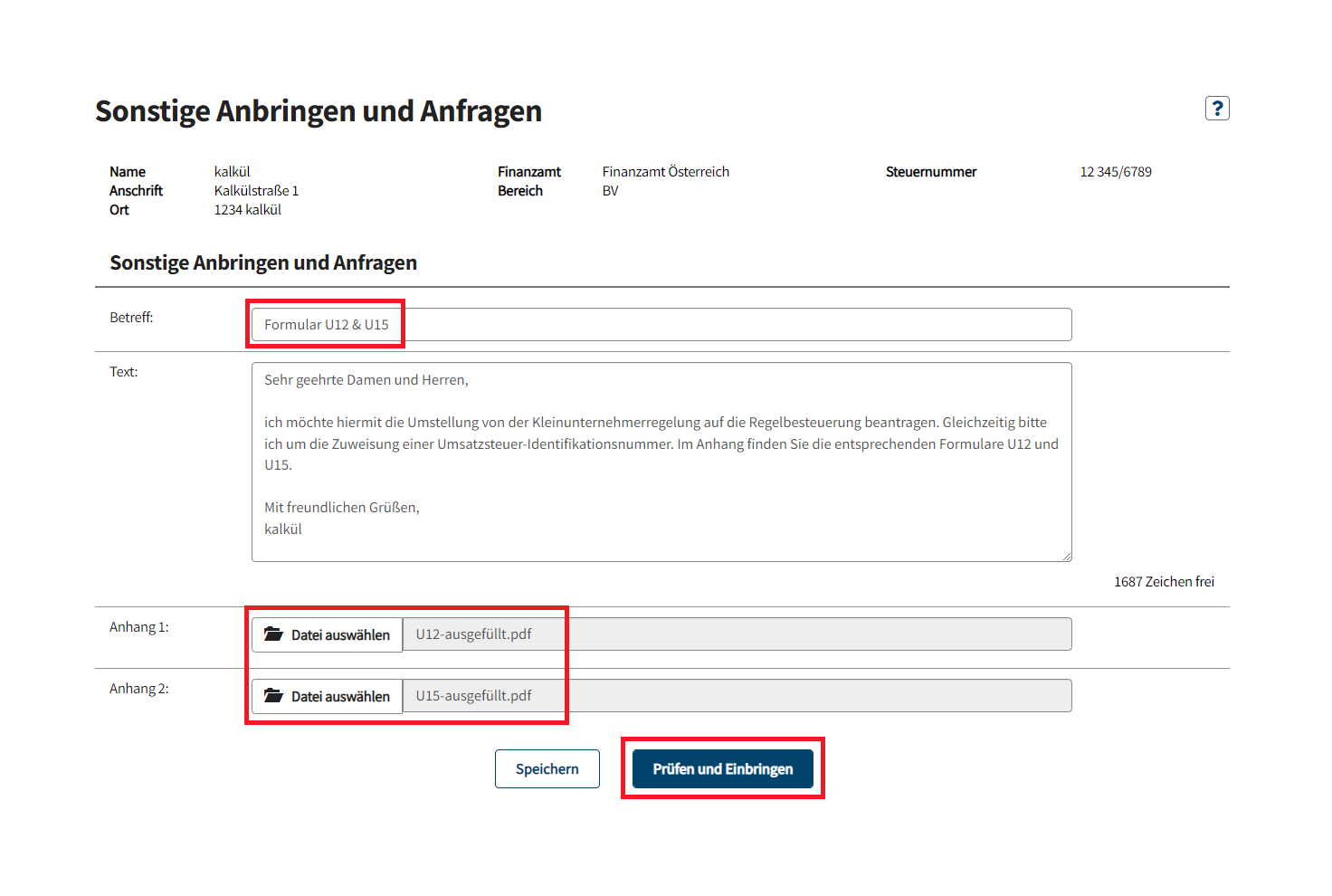

So wechseln Sie Schritt-für-Schritt von der Kleinunternehmerregelung in Österreich zur Regelbesteuerung:

- Formular U12 (Verzicht auf die Steuerbefreiung für Kleinunternehmer) herunterladen: Besuchen Sie die offizielle Webseite des Bundesministeriums für Finanzen und laden Sie das Formular U12 herunter.

- Formular U15 (Antrag auf Vergabe einer Umsatzsteuer-Identifikationsnummer) herunterladen: Laden Sie außerdem das Formular U15 herunter.

- Formulare ausfüllen: Füllen Sie die beiden heruntergeladenen Formulare (U12 und U15) herunter und unterschreiben Sie beide.

- Formular einreichen: Reichen Sie die beiden ausgefüllten Formulare U12 und U15 über das Finanz Online ein. Sie können die Schritte in den folgenden Bildern genau verfolgen.

- Auf den Bescheid warten: Nach Einreichung erhalten Sie einen Bescheid vom Finanzamt, der auch Ihre zukünftige UID-Nummer enthält.

Gratulation! Sie sind nun erfolgreich zur Regelbesteuerung gewechselt. Unsere Erfahrung zeigt, dass Sie mit einer Bearbeitungszeit von etwa 3 bis 4 Wochen für diese Anträge beim Finanzamt Österreich rechnen müssen.

Kleinunternehmerregelung bei Personengesellschaften (wie z.B. OG)

Auch Personengesellschaften wie OG oder GesbR können die Kleinunternehmerregelung in Anspruch nehmen. Dabei gilt die Umsatzgrenze von 55.000 € für die gesamte Mitunternehmerschaft und nicht für einzelne Mitunternehmer.

Die Regeln sind die gleichen wie in diesem Ratgeber beschrieben.

Ein nützlicher Tipp für Kleinunternehmer 💡

Durch die sogenannte Pauschalierung für Kleinunternehmer können Sie Ihre Buchführung vereinfachen und möglicherweise Steuern sparen.

Dabei entfällt die Pflicht, Ihre Ausgaben einzeln zu dokumentieren oder in einer Einnahmen-Ausgaben-Rechnung aufzulisten. Zusätzlich können Sie möglicherweise steuerliche Vorteile nutzen und dadurch auch finanziell profitieren. Weitere Details dazu finden Sie in unserem Ratgeber zur Kleinunternehmerpauschalierung in Österreich.

Stolperfalle für Kleinunternehmer: SVS und Sozialversicherung ⚠️

Die Sozialversicherung der Selbständigen (SVS) in Österreich arbeitet mit anderen Schwellenwerten als die Umsatzsteuerregelung für Kleinunternehmer. Da diese Werte unabhängig voneinander sind, haben wir sie hier für Sie zusammengefasst. Als Kleinunternehmer im Sinne der SVS gelten Sie, wenn:

- Ihre jährlichen Einkünfte aus der selbständigen Tätigkeit unter 6.613,20 € liegen und

- Ihr jährlicher Umsatz unter 55.000,00 € liegt

Erreichen Sie eine dieser Grenzen (Werte für 2026) müssen Sie sich bei der SVS melden und mit höheren Beiträgen rechnen. Weitere Informationen dazu finden Sie in unserem Artikel zur Sozialversicherung sowie in diesem Beitrag der WKO.

Rechnungsvorlage für Kleinunternehmer aus Österreich

Unsere Word-Vorlage wurde speziell für Kleinunternehmer in Österreich mit Kleinunternehmerregelung erstellt. Sie können diese Vorlage gerne kostenlos verwenden. Diese Rechnungsvorlage erfüllt alle gesetzlichen Anforderungen der Kleinunternehmerregelung und sorgt gleichzeitig für ein professionelles Erscheinungsbild Ihrer Rechnungen.

Speziell für Kleinunternehmer aus Österreich erstellt. Einfach, leicht zu bearbeiten und anzupassen. Perfekt auch als Angebotsvorlage!

EU-weite Kleinunternehmerregelung in Österreich

Die Kleinunternehmerregelung gilt seit 2025 EU-weit. Damit können Unternehmer die Regelung in anderen EU-Mitgliedstaaten nutzen, sofern die Regelung dort auch angeboten wird. Jedes Mitgliedsland entscheidet selbst, ob und in welcher Form es die Regelung anbietet.

Das sollten Sie beachten, wenn Sie die EU-weite Regelung nutzen möchten:

- Prüfen Sie, ob das entsprechende Land eine Kleinunternehmerregelung hat.

- Beachten Sie die gesetzlichen Vorgaben des anderen EU-Landes.

- Beachten Sie die Höhe der Kleinunternehmergrenze des Mitgliedstaats.

- Suchen Sie nach „Kleinunternehmerbefreiung gemäß MwSt-Systemrichtlinie + Name EU-Mitgliedstaat“, für weitere Details.

- Stellen Sie einen Antrag zur Nutzung der Kleinunternehmerregelung für das jeweilige EU-Land. Der Antrag erfolgt über ein speziell dafür eingerichtetes Portal, das von Österreich bereitgestellt wird.

- Warten Sie, bis Sie eine Bestätigung und eine spezielle UID-Nummer mit dem Suffix „-EX“ (EX-ID) erhalten.

- Diese Nummer muss auf Ihren Rechnungen angegeben werden. So ist klar erkennbar, dass Sie als Kleinunternehmer agieren.

- Die Bearbeitung des Antrags dauert in der Regel bis zu 35 Werktage.

- Die EU-weite Umsatzgrenze (inkl. Heimatland) beträgt 100.000 € pro Jahr und darf weder im laufenden noch im vorangegangenen Jahr überschritten werden.

- Überschreiten Sie die Grenze, müssen Sie dies innerhalb von 15 Werktagen melden.

- Zusätzlich ist dann eine letzte vierteljährliche Meldung erforderlich.

- Für die EU-weite Umsatzgrenze gibt es keine Toleranz- oder Übergangsregelung.

- Die EU-weite Nutzung der Kleinunternehmerregelung erfordert regelmäßige Meldungen an das Finanzamt.

- Für jedes Quartal müssen Sie die in den einzelnen Mitgliedstaaten erzielten Umsätze melden.

- Diese Meldungen müssen spätestens bis zum Ende des Monats, der auf das jeweilige Quartal folgt, beim Finanzamt eingereicht werden.

Wenn Sie in Österreich ansässig sind und auf die Kleinunternehmerregelung in Österreich verzichten, können Sie dennoch die EU-Kleinunternehmerbefreiung in anderen Mitgliedstaaten nutzen. Voraussetzung ist, dass Sie alle Vorgaben erfüllen – darunter die unionsweite Umsatzgrenze von 100.000 € und die spezifischen Regelungen des jeweiligen EU-Landes.

EU-weite Regelung: Nutzung der österreichischen Kleinunternehmerregelung durch Unternehmen aus anderen EU-Staaten

Unternehmen mit Sitz in einem anderen EU-Mitgliedstaat können mit 1. Jänner 2025 erstmals die österreichische Kleinunternehmerregelung nutzen. Dafür gelten folgende Bedingungen:

- Unionsweite Umsatzgrenze: Der Umsatz darf weder im laufenden noch im vorangegangenen Jahr 100.000 € übersteigen.

- Österreichische Umsatzgrenze: Der Jahresumsatz muss unter 55.000 € liegen. Mit der Toleranzregelung sind maximal bis zu 60.500 € Umsatz bis zum Jahresende möglich.

- Antrag und Bestätigung: Der Antrag muss genehmigt werden, und die spezielle UID-Nummer für Kleinunternehmer (Suffix „-EX“) muss vorliegen. Erst dann kann die Regelung genutzt werden.

Die Regelung ist besonders vorteilhaft für Unternehmen, die ihre Umsätze überwiegend an private Endverbraucher in Österreich erzielen.

Sperrfristen der Kleinunternehmerregelung

Wenn Sie sich entscheiden, von der Kleinunternehmerregelung zur Regelbesteuerung zu wechseln, sind Sie für die nächsten 5 Jahre daran gebunden.

Überschreiten Sie hingegen nur die Umsatzgrenze (kein freiwilliger Wechsel), so können Sie die Regelung nur im darauffolgenden Jahr nicht mehr nutzen. Ab dem übernächsten Jahr kann sie wieder genutzt werden, sofern die Voraussetzungen erfüllt sind.

Rechtliche Hinweise und Informationen

Die Kleinunternehmerregelung in Österreich ist im § 6 Abs 1 Z 27 UStG festgelegt. Weitere Details zur Kleinunternehmerregelung, insbesondere zur EU-weiten Regelung, finden Sie auf der Website der WKO.