Rechnung schreiben in Österreich 2026 – Vorlagen & Tipps für Klein- und Einzelunternehmer

- Michael Leister

- Aktualisiert:

- Unternehmensratgeber

- Rechnungen & Buchhaltung

Das Schreiben von Rechnungen ist für Selbstständige und Unternehmer in Österreich ein zentraler Bestandteil des Geschäftsalltags. Eine korrekt ausgestellte Rechnung ist gesetzlich vorgeschrieben und wichtig für Ihre Buchhaltung. Fehler können teuer werden – vom Verlust des Vorsteuerabzugs bis zu Problemen bei einer Steuerprüfung.

Dieser Leitfaden richtet sich speziell an Einzelunternehmer und Kleinunternehmer. Sie erfahren hier Schritt für Schritt, welche Pflichtangaben eine Rechnung enthalten muss, welche Besonderheiten für Kleinunternehmer seit 2026 gelten, welche typischen Fehler auftreten und wie Sie diese vermeiden. Außerdem geben wir praxisnahe Tipps, wie Sie Ihre Rechnungen effizient, professionell und fehlerfrei erstellen – egal, ob per Vorlage oder mit Software.

Wer muss eine Rechnung schreiben?

Jedes Unternehmen, das Lieferungen oder Dienstleistungen erbringt, ist verpflichtet, eine Rechnung auszustellen. Das gilt sowohl für Geschäfte zwischen Unternehmen (B2B) als auch für Verkäufe an Privatkunden (B2C). Privatpersonen, die gelegentlich Gegenstände verkaufen (z.B. auf Online-Plattformen), müssen keine Rechnung mit Pflichtangaben ausstellen, auch wenn die Einnahmen unter Umständen einkommensteuerrelevant sein können.

Pflichtangaben einer Rechnung

Wenn Sie eine Rechnung schreiben, müssen bestimmte Pflichtangaben enthalten sein. Nur so ist Ihre Rechnung korrekt und ermöglicht Ihren Kunden den Vorsteuerabzug. Die Details können je nach Rechnungsbetrag und Unternehmensform variieren – zum Beispiel unterscheiden sich normale Rechnungen und Kleinunternehmer-Rechnungen. Für einen vollständigen Überblick mit Beispielen, Screenshots und Erklärungen, besuchen Sie unseren Ratgeber:

➡️ Pflichtangaben für Rechnungen in Österreich

Pflichtangaben für Kleinunternehmer-Rechnungen

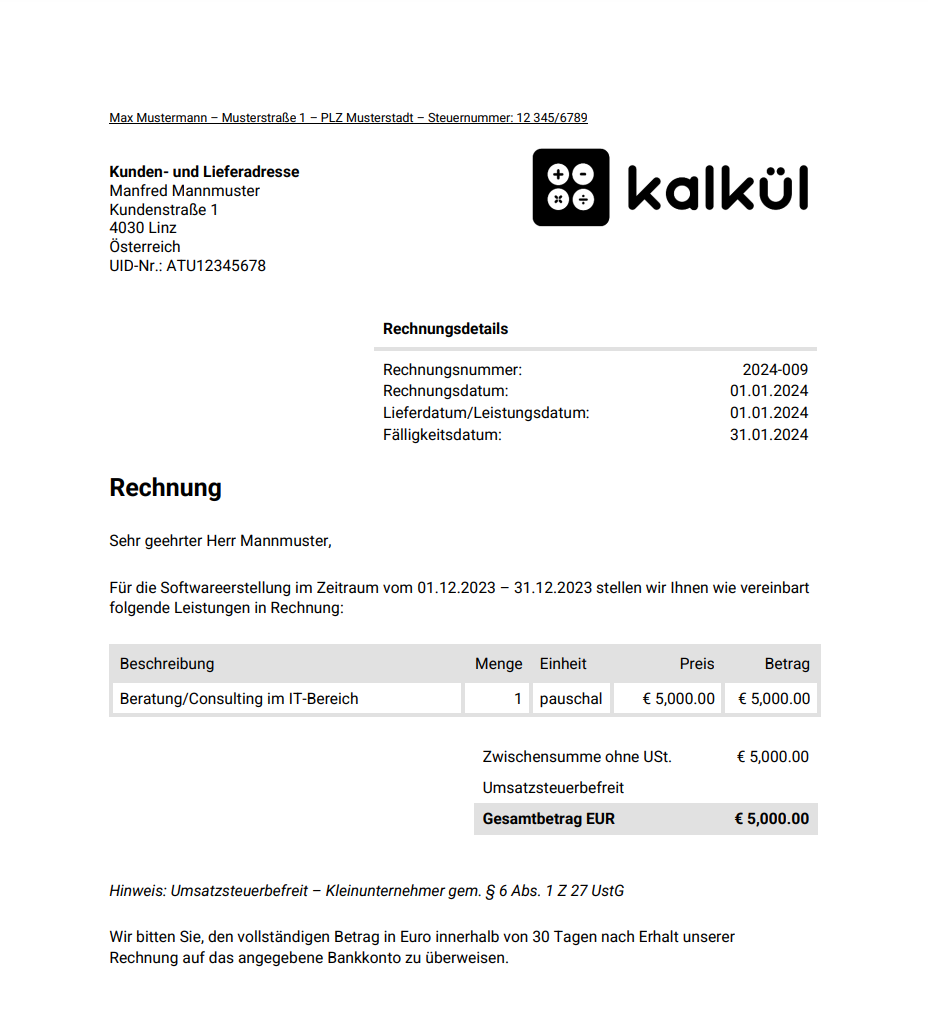

Kleinunternehmer, die von der Umsatzsteuer befreit sind, stellen Rechnungen ohne Umsatzsteuer aus. Der wesentliche Unterschied zu normalen Rechnungen liegt im Umgang mit der Steuer. Anstelle des Steuersatzes und Steuerbetrags muss ein Hinweis auf die Steuerbefreiung angebracht werden:

Umsatzsteuerbefreit – Kleinunternehmer gem. § 6 Abs. 1 Z 27 UStG

Dieser Zusatz zeigt dem Kunden und dem Finanzamt, warum keine Umsatzsteuer ausgewiesen wird. Für Kleinunternehmer gilt der einfache Grundsatz: Brutto ist gleich Netto.

Die Kleinunternehmerregelung 2026

Die Kleinunternehmerregelung erleichtert vielen Gründern und Einzelunternehmern die Rechnungsstellung.

Für Sie als Kleinunternehmer bedeutet das konkret beim Rechnung schreiben:

- Keine Umsatzsteuer ausweisen – Brutto ist gleich Netto.

- Pflichtangaben anpassen – fügen Sie den Hinweis auf die Steuerbefreiung hinzu: Umsatzsteuerbefreit – Kleinunternehmer gem. § 6 Abs. 1 Z 27 UStG

- Kleinbetragsrechnung – Solange Ihr Jahresumsatz die Grenze von 55.000,00 € nicht überschreitet, dürfen Sie unabhängig vom Rechnungsbetrag immer eine Kleinbetragsrechnung ausstellen.

Diese Vereinfachungen sparen Zeit und minimieren Fehler beim Rechnung schreiben und gleichzeitig bleiben Sie rechtskonform.

Für alle Details, Beispiele und weitere Tipps besuchen Sie unseren Ratgeber:

➡️Kleinunternehmerregelung Österreich

Häufige Fehler beim Schreiben von Rechnungen

Auch bei sorgfältiger Arbeit können beim Schreiben von Rechnungen Fehler passieren. Die häufigsten Fehler führen nicht nur zu Problemen in der Buchhaltung, sondern können auch den Vorsteuerabzug Ihrer Kunden gefährden.

Top 5 der häufigsten Fehler

- Fehlende oder falsche Pflichtangaben

Oft fehlen wichtige Angaben wie Anschrift, Ausstellungsdatum oder Rechnungsnummer. Ohne diese Angaben ist die Rechnung rechtlich unvollständig. - Vergessen des Kleinunternehmer-Hinweises

Kleinunternehmer müssen auf Rechnungen den Hinweis auf Steuerbefreiung setzen: Umsatzsteuerbefreit – Kleinunternehmer gem. § 6 Abs. 1 Z 27 UStG. Wird dies vergessen, kann das Finanzamt die ausgewiesene Umsatzsteuer fordern. - Rechenfehler

Manuelle Rechnungen in Word oder Excel bergen ein hohes Risiko für Fehler bei Beträgen oder Umsatzsteuer. - Falsche oder fehlende UID-Nummer

Bei Rechnungen über 10.000,00 €, innergemeinschaftlichen Lieferungen oder Reverse-Charge-Verfahren muss die UID-Nummer des Kunden korrekt angegeben sein. - Keine Trennung von Privat- und Geschäftskonto

Vermischte Konten erschweren die Buchhaltung und können zu Fehlern führen. Ein einzelnes Konto ist erlaubt, solange Sie den Überblick behalten.

Rechnung korrigieren: So geht es richtig

Wurde eine Rechnung bereits verschickt, darf sie nicht einfach gelöscht oder überschrieben werden. Die Korrektur muss transparent und rechtlich korrekt erfolgen.

Stornorechnung vs. Gutschrift: Ein wichtiger Unterschied

Aus buchhalterischer Sicht sind beide Dokumente ähnlich, rechtlich und im Geschäftsverkehr gibt es jedoch einen klaren Unterschied.

- Stornorechnung: Neutralisiert eine fehlerhafte Rechnung, indem alle Positionen mit negativem Vorzeichen ausgeglichen werden.

- Gutschrift: Wird in der Regel vom Leistungsempfänger erstellt und ist nicht dasselbe wie eine Stornorechnung. Fehlerhafte Rechnungen sollten immer als Stornorechnung oder Korrekturrechnung gekennzeichnet sein.

Schritt-für-Schritt-Anleitung zum Storno

- Originalrechnung stornieren: Erstellen Sie eine Stornorechnung mit eigener, fortlaufender Rechnungsnummer.

- Bezug zur Originalrechnung herstellen: Verweisen Sie klar auf die zu stornierende Rechnung, z.B.: Hiermit wird die Rechnung RE-2026-001 vom 01.01.2026 storniert.

- Beträge ausweisen: Alle Angaben der Originalrechnung übernehmen, aber mit negativem Vorzeichen, um den Betrag zu neutralisieren.

- Neue, korrekte Rechnung erstellen: Die korrigierte Rechnung erhält eine neue, fortlaufende Rechnungsnummer.

Mit diesem Vorgehen bleiben Buchhaltung und Vorsteuerabzug korrekt, und alle Schritte sind prüfbar und nachvollziehbar.

Tools & Vorlagen: Effizient und fehlerfrei Rechnungen erstellen

Die Wahl des richtigen Werkzeugs beeinflusst direkt, wie schnell, sicher und fehlerfrei Sie Rechnungen erstellen können. Vor allem für Einzel- und Kleinunternehmer kann die richtige Methode Zeit sparen und Probleme mit dem Finanzamt vermeiden.Kostenlose Vorlagen: Word und Excel

Viele starten mit kostenlosen Vorlagen aus Microsoft Word oder Excel. Das ist unkompliziert und kostet nichts – bringt aber einige Risiken mit sich:- Hohes Fehlerrisiko: Alle Daten müssen manuell eingegeben und berechnet werden. Rechenfehler oder fehlende Pflichtangaben passieren leicht.

- Keine Rechtssicherheit: Vorlagen garantieren oft nicht die Einhaltung der Grundsätze der österreichischen Bundesabgabenordnung (BAO). Änderungen oder fehlende Nachvollziehbarkeit können bei Prüfungen problematisch sein.

- Keine Automatisierung: Funktionen wie automatische Rechnungsnummern, offene Posten oder wiederkehrende Rechnungen fehlen. Das erhöht den Verwaltungsaufwand.

Für langfristig sichere und effiziente Rechnungen ist der Einsatz professioneller Software empfehlenswert. Unsere Software ist kostenlos, speziell für Einzel- und Kleinunternehmer in Österreich, und sorgt automatisch dafür, dass alle Pflichtangaben korrekt erfasst werden.

Wenn Sie trotzdem zunächst mit Vorlagen starten möchten, können Sie unsere kostenlosen Word-Vorlagen direkt anpassen und sofort nutzen – ideal, um sofort Rechnungen zu erstellen, solange Sie noch keine Software einsetzen:

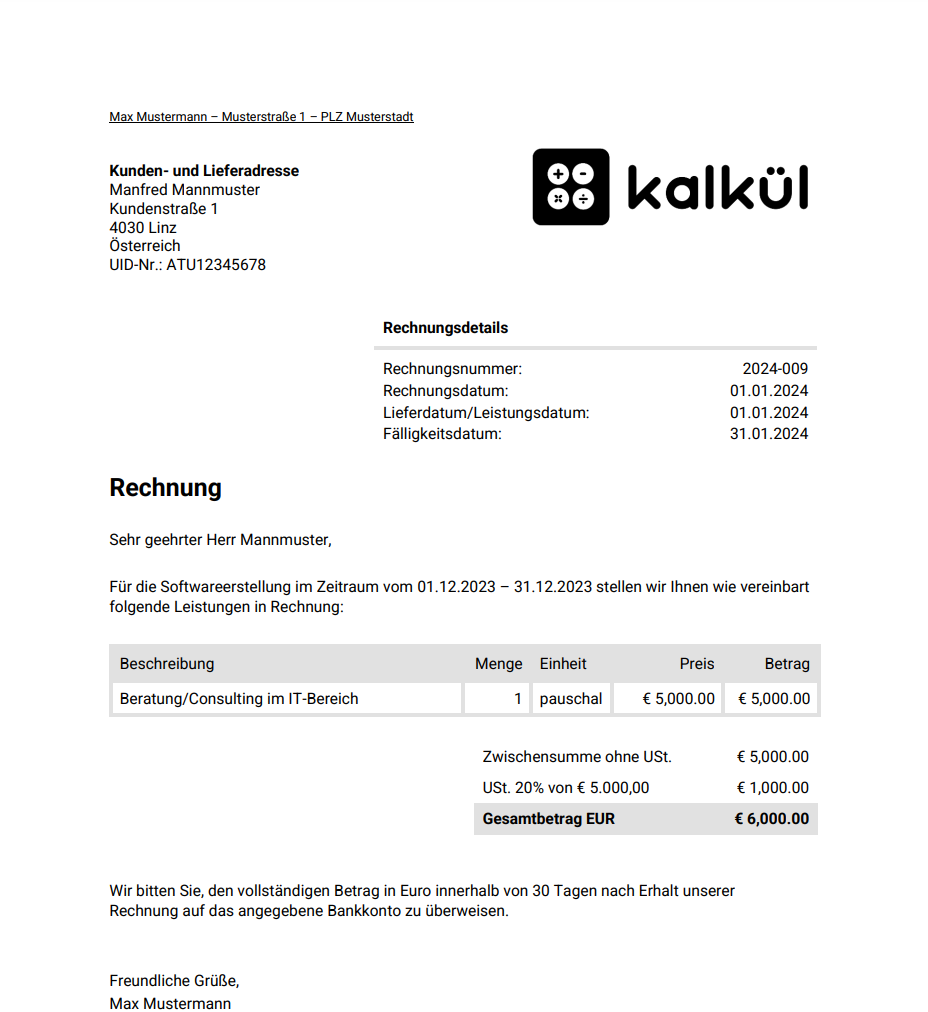

Ideal für Einzelunternehmer und Freiberufler, mit mehr als 55.000,00 € Jahresumsatz.

Speziell für Kleinunternehmer aus Österreich erstellt. Einfach anzupassen und sofort nutzbar.

Professionelle Rechnungssoftware

Für Klein- und Einzelunternehmer kann professionelle Rechnungssoftware den Unterschied zwischen mühsamer, fehleranfälliger Buchhaltung und einem schnellen, sicheren Prozess ausmachen. Im deutschsprachigen Raum gibt es viele Tools – achten Sie bei der Auswahl auf folgende Punkte:

- Voreingestellte österreichische Umsatzsteuersätze: So vermeiden Sie manuelle Fehler bei Steuerberechnungen.

- Unterstützung der Kleinunternehmerregelung: Rechnungen ohne Umsatzsteuer korrekt ausstellen, ohne selbst nachrechnen zu müssen.

- Sichere, zentrale Archivierung: Alle Rechnungen und Daten an einem Ort, revisionssicher und BAO-konform (nicht GoBD – das ist die deutsche Regelung).

- Einfache Anpassung: Flexibel für Ihr Unternehmen einsetzbar, auch bei speziellen Anforderungen wie Reverse-Charge oder innergemeinschaftlichen Lieferungen.

Vorteile von professioneller Rechnungssoftware

- Automatische Einhaltung gesetzlicher Vorgaben: Pflichtangaben, Rechnungsnummern und Steuerangaben werden korrekt übernommen.

- Online-Zugriff & E-Mail-Versand: Rechnungen direkt aus dem System verschicken, jederzeit von überall abrufbar.

- Integration in Buchhaltung und Reporting: Offene Posten, Zahlungen und Umsatzstatistiken immer im Blick.

- Zeitsparend & fehlerreduzierend: Keine Rechenfehler oder vergessenen Pflichtangaben mehr.

Beispiel für Österreich: kalkül

- kalkül ist speziell für Kleinunternehmer und Einzelunternehmer in Österreich entwickelt.

- Kostenlos nutzbar und sofort einsatzbereit.

- Unterstützt alle österreichischen Steuersätze, Kleinunternehmerregelungen und bietet sichere Archivierung.

- Ideal, um Rechnungen effizient, korrekt und professionell zu erstellen – ohne zusätzliche Kosten.

Tipps für Selbstständige

Der Erfolg eines Unternehmens hängt nicht nur von korrekten Rechnungen ab. Ein paar grundlegende Finanzregeln helfen, die Liquidität zu sichern und rechtlich auf der sicheren Seite zu bleiben.Finanzielle Grundregeln für Selbstständige

- Private und geschäftliche Finanzen trennen: Ein separates Geschäftskonto erleichtert die Buchhaltung. Wer ein einzelnes Konto nutzt, sollte trotzdem stets den Überblick behalten.

- Offene Forderungen überwachen: Überwachen Sie offene Rechnungen, um Zahlungsverzögerungen zu vermeiden.

- Steuerfristen einhalten: Einkommensteuererklärung bis 30. Juni des Folgejahres. Umsatzsteuerpflichtige müssen zudem die Umsatzsteuervoranmeldungen (UVA) fristgerecht einreichen. Alle Fristen für Österreich haben wir in unserem Steuerkalender zusammengefasst.

- Kleinunternehmerregelung beachten: Wer unter der Umsatzgrenze liegt, darf Rechnungen ohne Umsatzsteuer ausstellen. Mehr dazu: Kleinunternehmerregelung Österreich

- Rechnungen zeitnah verschicken: Je schneller die Rechnung beim Kunden ist, desto schneller erfolgt die Zahlung.

- Einnahmen und Ausgaben genau erfassen: Nur mit sauberer Buchhaltung lassen sich Steuererklärung und Unternehmensplanung korrekt erstellen.

- Fehlerhafte Rechnungen korrigieren: Falsch ausgestellte Rechnungen verhindern den Vorsteuerabzug. Stornieren Sie fehlerhafte Rechnungen und stellen Sie eine korrekte Rechnung aus.

- Software und Tools nutzen: Professionelle Rechnungssoftware spart Zeit, reduziert Fehler und sorgt dafür, dass alle gesetzlichen Vorgaben (BAO-konform, Kleinunternehmerregelung, UID) automatisch eingehalten werden.

Langer Atem: Die 7-jährige Aufbewahrungspflicht

Alle Geschäftsunterlagen, inklusive Rechnungen, müssen in Österreich mindestens 7 Jahre aufbewahrt werden. Dazu gehören Originalbelege, Durchschriften und digitale Kopien. In Österreich ist es ausreichend, einen Scan oder ein Foto des Originalbelegs aufzubewahren. Digitale Archivierungslösungen erleichtern Organisation, Suche und Zugriff erheblich und sind BAO-konform.

Fazit

Das korrekte Schreiben von Rechnungen ist eine zentrale unternehmerische Fähigkeit. Wer die gesetzlichen Pflichtangaben kennt, die Besonderheiten der Kleinunternehmerregelung 2026 versteht und die richtigen Werkzeuge einsetzt, kann Rechnungen fehlerfrei und effizient erstellen.

Mit diesem Leitfaden wissen Sie, worauf es ankommt: Nutzen Sie Checklisten, Vorlagen oder professionelle Software, um Zeit zu sparen und Fehler zu vermeiden. So wird das Rechnungsstellen von einer lästigen Pflicht zu einem sicheren, routinierten Prozess – und Sie gewinnen mehr Zeit für Ihr Kerngeschäft.

Beim Erstellen von Rechnungen in Österreich 2026 sollten Sie immer die gesetzlichen Pflichtangaben beachten. Kleinunternehmer profitieren von vereinfachten Regeln und alle anderen Unternehmer von klaren Vorgaben für höhere Rechnungsbeträge. Mit unseren kostenlosen Vorlagen und den praktischen Tipps aus diesem Beitrag können Sie Rechnungen schnell, korrekt und professionell schreiben.